Alomuabannhadat - Bất chấp lạm phát đang ở mức khá thấp và lãi suất của nhiều quốc gia giảm sâu, lãi suất cho vay và huy động tại Việt Nam lại tăng khá nóng. Bên cạnh đó, tiền đồng cũng lên giá so với đồng USD, trong khi đồng tiền này lại mạnh lên so với đồng tiền của nhiều quốc gia khác.

Trong bối cảnh đó, việc giảm lãi suất điều hành của Ngân hàng Nhà nước (NHNN) được xem là một mũi tên trúng hai đích: cứu tỷ giá và lãi suất. Tuy nhiên, các tính toán trên thực tế cho thấy việc điều chỉnh giảm lãi suất này lại ảnh hưởng rất ít đến lãi suất trên thị trường.

Lãi suất điều hành là gì?

Nhiệm vụ chính của Ngân hàng Trung ương (NHTW) là điều hành các chỉ tiêu kinh tế vĩ mô như lạm phát, tỷ giá và lãi suất trên thị trường. Để làm được điều hành các NHTW phải sử dụng các biện pháp hành chính hoặc các công cụ trên thị trường. Trong đó các công cụ hành chính thường là như trần lãi suất cho vay, huy động, trần tăng trưởng tín dụng, trần tỷ giá, tỷ lệ dự trữ bắt buộc… Các công cụ thị trường của NHTW thường thông qua việc mua bán ngoại tệ để điều hành tỷ giá và các giấy tờ có giá để điều tiết cung cầu tiền trên thị trường, qua đó thực hiện các mục tiêu tỷ giá và lãi suất.

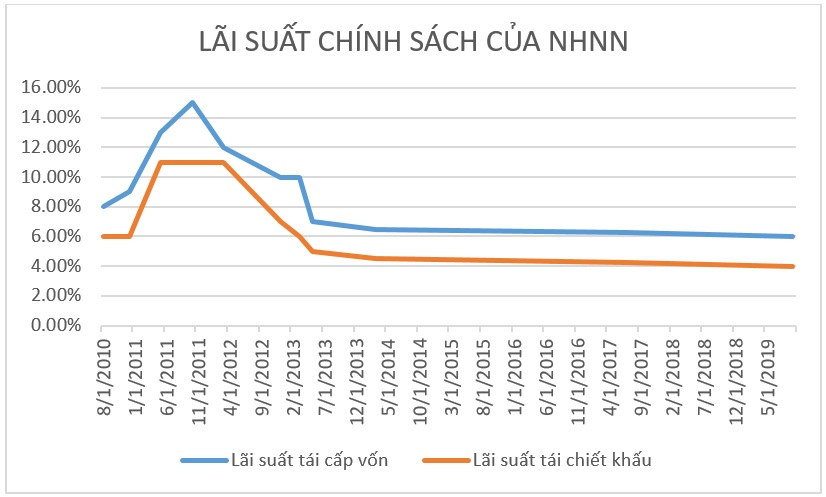

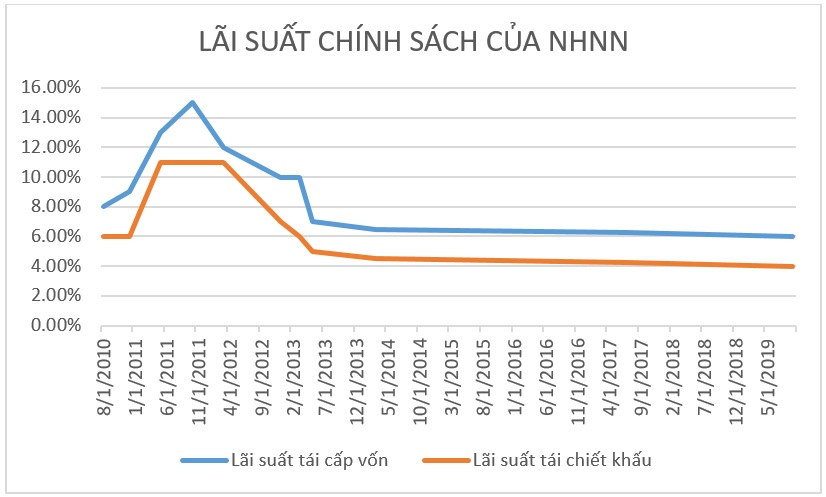

Nguồn: SBV

Tại Việt Nam, NHNN đóng vai trò như là NHTW ở các quốc gia khác và thực hiện các chính sách điều hành thị trường tiền tệ thông qua các công cụ như trên. Lãi suất chính sách của NHNN Việt Nam là lãi suất tái cấp vốn và lãi suất tái chiết khấu. Trong đó, lãi suất tái cấp vốn là lãi suất mà ở đó NHNN tái cấp vốn cho các NHTM qua các hình thức: cho vay lại theo hồ sơ tín dụng, chiết khấu, tái chiết khấu thương phiếu và các giấy tờ có giá ngắn hạn khác, cho vay lại dưới hình thức cầm cố các giấy tờ có giá ngắn hạn.

Lãi suất tái chiết khấu là lãi suất được áp dụng cho các nghiệp vụ chiết khấu, tái chiết khấu thương phiếu và các giấy tờ có giá khác như tín phiếu kho bạc, chứng chỉ tiền gửi. Sở dĩ lãi suất tái cấp vốn thường cao hơn lãi suất tái chiết khấu là do tài sản để cấp vốn thường có rủi ro cao hơn so với tài sản sử dụng để chiết khấu.

Khi giảm lãi suất, chính sách giảm sẽ kích thích các ngân hàng dùng các giấy tờ có giá chiết khấu vay tiền tại NHNN để tăng nguồn vốn khả dụng. Lãi suất chính sách giảm giúp giá vốn của các ngân hàng cũng giảm theo. Ngân hàng nào có càng nhiều tài sản tài chính như trái phiếu Chính phủ, Tín phiếu kho bạc thì càng có thể vay với lãi suất càng thấp.

Trên thế giới, lãi suất chính sách là một công cụ khá hiệu quả trong điều hành chính sách tiền tệ. Tin tăng/giảm lãi suất của Cục Dự trữ liên bang Mỹ (Fed) trở thành một trong những tin quan trọng nhất trong thế giới tài chính. Động thái tăng giảm lãi suất của Fed ảnh hưởng mạnh lên tỷ giá và lợi suất trái phiếu trên toàn cầu.

Kể từ sau cuộc khủng hoảng tài chính toàn cầu năm 2008, xu hướng lãi suất giảm của các NHTW trở thành xu hướng chủ đạo. Riêng kể từ đầu năm 2019 đến nay, NHTW các cuộc gia trên thế giới đã có 93 lần cắt giảm lãi suất và chỉ có 9 lần tăng. Lãi suất chính sách của NHTW Châu Âu (ECB) cắt giảm lãi suất về mức -0,5%. Mới đây Fed cũng cắt giảm lãi suất về mức 2,25% sau khi điều chỉnh tăng trước đó.

Ít ảnh hưởng đến lãi suất thị trường

Nhiều người kỳ vọng việc NHNN giảm 0,25 điểm phần trăm lãi suất chính sách sẽ ảnh hưởng tích cực đến lãi suất trên thị trường, xóa dịu đợt tăng nóng của lãi suất trong thời gian qua. Tuy nhiên trên thực tế, các con số thống kê lại cho thấy việc giảm lãi suất này ít ảnh hưởng đến những diễn biến lãi suất trên thị trường.

Thực vậy, đợt giảm lãi suất có hiệu lực vào ngày 16/9 vừa qua là lần đầu tiên trong hai năm NHNN điều chỉnh lãi suất chính sách. Kể từ năm 2014 đến nay, NHNN cũng mới chỉ có hai lần điều chính giảm lãi suất chính sách với tổng cộng là 0,5%. Điều này cho thấy NHNN không thường xuyên sử dụng lãi suất chính sách để điều hành thị trường tiền tệ. Quan sát thực tế cũng cho thấy, việc điều chính với mức biên độ khá thấp này ảnh hưởng tâm lý là chủ yếu, ảnh hưởng thực đến lãi suất thị trường là khá nhỏ.

Nguyên nhân của hiện tương này là do các ngân hàng vay rất ít vốn từ NHNN, do đó việc giảm lãi suất với biên độ thấp không ảnh hưởng nhiều đến chi phí vốn của ngân hàng.

Cụ thể, theo số liệu trên báo cáo tài chính của ba ngân hàng thương mại có nguồn gốc Nhà nước với tổng tín dụng chiếm gần 35% tổng tín dụng của toàn bộ nền kinh tế cho thấy, tổng tiền vay vốn từ NHNN chỉ có 18.131 tỉ đồng. Con số này chỉ bằng 6,92% tổng vốn cho vay của ba ngân hàng này. Việc giảm lãi suất 0,25 điểm phần trăm chỉ làm cho ba ngân hàng này giảm được chi phí 45 tỉ đồng/năm, một khoản rất nhỏ so với chi phí lãi phải trả hàng năm khoảng 200.000 tỉ đồng cho các khoản tiền gửi mỗi năm của ba ngân hàng này.

VỐN VAY NHNN CỦA BA NGÂN HÀNG LỚN NHẤT HIỆN NAY

ĐVT: tỉ đồng

|

Ngân hàng

|

Tái cấp vốn

|

Tái chiết khấu

|

Chi phí giảm khi lãi suất giảm

|

Trái phiếu chính phủ

|

|

Vietcombank

|

2.510

|

2.522

|

12,58

|

84.057

|

|

Vietinbank

|

3.015

|

|

7,54

|

39.561

|

|

BIDV*

|

10.084

|

|

25,21

|

90.077

|

Nguồn: Alomuabannhadat – BCTC Q2-2019

Như vậy, có thể thấy việc giảm lãi suất của NHNN khó tác động đến lãi suất thị trường. Tuy nhiên, đây là một dấu hiệu cho thấy NHNN đang thực hiện các chính sách nhằm giảm nhiệt lãi suất. Bên cạnh đó, việc giảm lãi suất này cũng gián tiếp giảm giá tiền đồng so với đồng USD để giảm bớt áp lực giảm giá của đồng Nhân dân tệ.

theo CafeLand