Alomuabannhadat – Trong lúc thị trường thị trường bất động sản khá trầm lắng, Ngân hàng Nhà nước (NHNN) đã bất ngờ ban hành Thông tư 22, với nội dung sẽ siết lại các hoạt động của ngân hàng theo hướng “an toàn hơn”.

Thông tư vừa mới ban hành đã tác động ngay vào thị trường chứng khoán, khiến cho VN-Index giảm hơn 1% và thổi bay VN30 hơn 2%. Vậy đối với thị trường chứng khoán, Thông tư 22 sẽ tác động ra sao?

Siết nguồn vốn cho vay

Điểm đáng chú ý của Thông tư 22 là NHNN quy định rõ lộ trình tỷ lệ sử dụng vốn huy động ngắn hạn cho vay trung và dài hạn. Theo đó, từ 1/1/2020 đến 30/9/2020 tỷ lệ này là 40%; từ 1/10/2020 đến 30/9/2021 là 37%; từ 1/10/2021 đến 30/9/2022 là 34% và kể từ 1/10/2022 sẽ giảm xuống còn 30%.

Đây là kết quả không quá bất ngờ bởi lộ trình giảm tỷ lệ vốn huy động ngắn hạn cho vay trung dài hạn đã được NHNN công bố tại các dự thảo trước đó. Theo số liệu của NHNN, tỷ lệ vốn ngắn hạn cho vay trung, dài hạn vào cuối tháng 8/2019 chỉ có 27,61%. Trong đó, nhóm NHTM nhà nước là 30,61%, nhóm NHTM cổ phần là 30,91%.

Như vậy, tình hình chung là phần lớn ngân hàng đã đáp ứng được yêu cầu của quy định này. Tuy nhiên, trên thực tế vẫn còn rất nhiều ngân hàng nhỏ có tỷ trọng sử dụng vốn ngắn hạn cho vay trung và dài hạn trên 40%. Như vậy, mặc dù lộ trình kéo tỷ lệ này xuống ở mức khá thấp là 30% còn gần ba năm nữa mới thực hiện, nhưng điều này chắc chắn sẽ ảnh hưởng không nhỏ tới nhiều ngân hàng.

Thời gian qua đã có hiện tượng lãi suất cho vay tăng khá mạnh ở nhiều ngân hàng. Nếu tỷ lệ vốn huy động ngắn hạn cho vay trung và dài hạn giảm xuống sẽ làm cho chi phí vốn tăng và nguồn vốn cho vay trung dài hạn giảm. Do đó lãi suất thời gian tới sẽ không thể giảm và việc tiếp cận vốn của doanh nghiệp cũng sẽ khó khăn hơn.

Thông tư 22 sẽ tác động lớn lên các ngân hàng khi quy định tỷ lệ cấp tín dụng so với vốn huy động từ ngày 1/1/2020 tối đa ở mức 85%. Đây là quy định sẽ ảnh hưởng rất lớn đến các ngân hàng bởi tỷ lệ cho vay so với huy động của các ngân hàng đang ở mức khá cao.

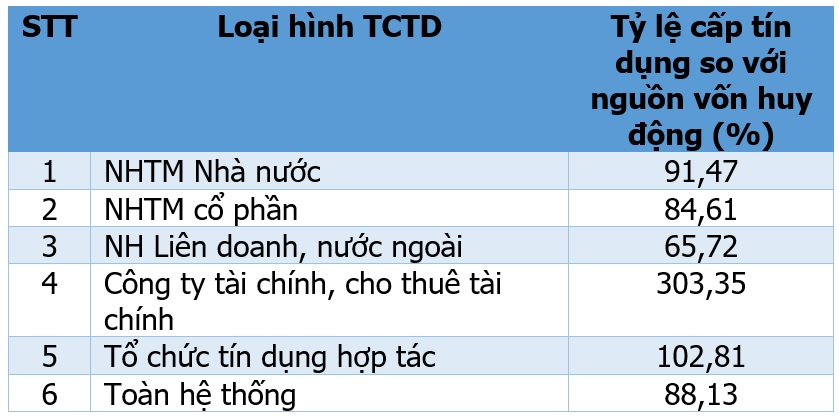

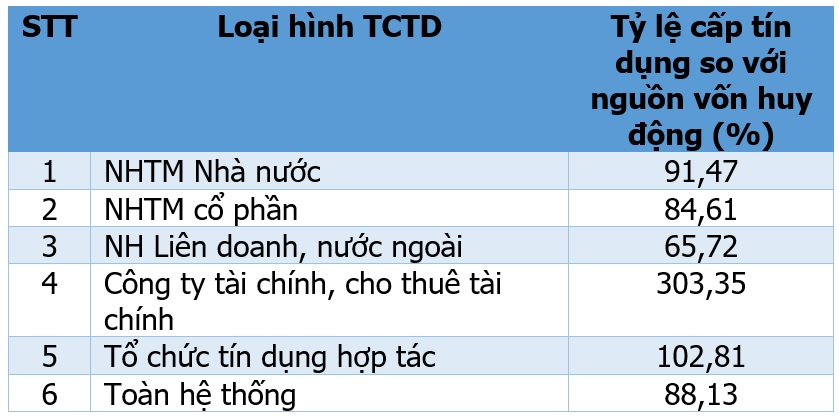

Thật vậy, theo NHNN, cuối tháng 9 tỷ lệ huy động/cho vay của toàn hệ thống ngân hàng vẫn còn 88,13%. Trong đó, nhóm NHTM nhà nước là 91,47%, nhóm NHTM cổ phần 84,61%.

Tỷ lệ cấp tín dụng so với vốn huy động đến ngày 30/09/2019

Nguồn: NHNN

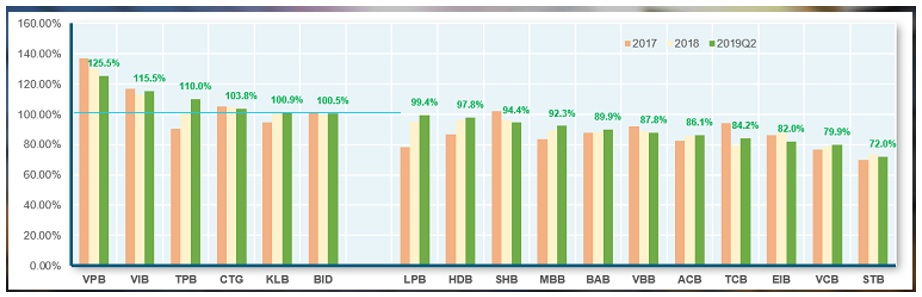

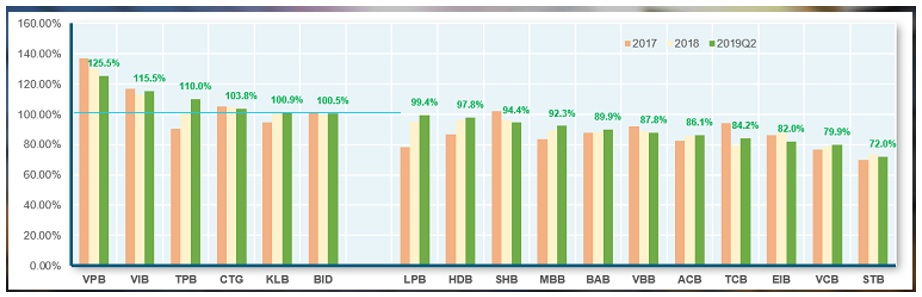

Thống kê cụ thể từng ngân hàng cho thấy, tính đến hết quý 2/2019, một số ngân hàng có tỷ lệ cho vay/huy động rất cao. Chẳng hạn tại Ngân hàng Việt Nam Thịnh Vượng (VPB), NH Tiên Phong, Ngân hàng Quốc tế Việt Nam (VIB), Vietinbank và BIDV, tỷ lệ này vẫn trên 100%. Một loạt ngân hàng khác như Liên Việt (LPB), Quân Đội (MBB), Á Châu (ACB), An Bình (BAB)… tính đến cuối tháng 6/2019 vẫn có tỷ lệ cho vay so với huy động trên 85%.

Tỷ lệ vốn cho vay/huy động của một số ngân hàng

Nguồn: Báo cáo tài chính Ngân hàng

Như vậy, việc “siết” tỷ lệ vốn huy động/cho vay về mức 85%, NHNN đã tung một cú sút mạnh về phía các ngân hàng. Trong đó, bị ảnh hưởng lớn nhất là nhóm NHTM nhà nước vốn đang có tỷ lệ này khá cao. Điều này cũng sẽ làm cho nguồn vốn cung ra nền kinh tế trong những tháng tới sẽ khó khăn hơn và lãi suất sẽ có thể tiếp tục tăng.

Cú sút trời giáng vào bất động sản

Thông tư 22 không chỉ siết lại hoạt động cho vay đảm bảo an toàn cho hệ thống ngân hàng mà mục tiêu nhắm đến còn hạn chế cho vay trong lĩnh vực bất động sản.

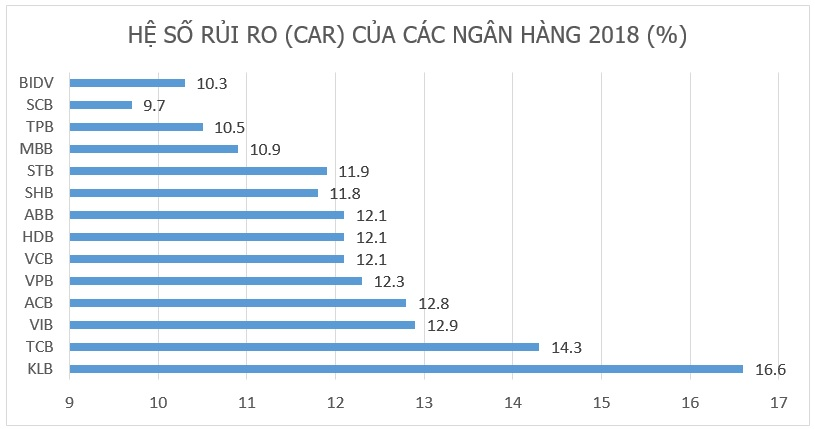

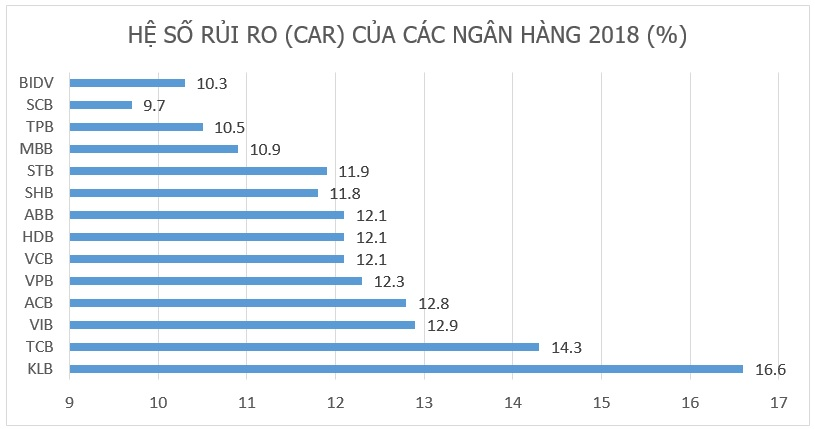

Thật vậy, thông tư này đã tăng hệ số rủi ro cho vay kinh doanh bất động sản từ 150% lên 200%. Được biêt, hệ số rủi ro này được áp dụng để tính (mẫu số) trong việc xác định hệ số an toàn vốn (CAR) của các ngân hàng. Hệ số rủi ro càng cao thì CAR càng giảm. Do đó, việc tăng hệ số rủi ro cho vay bất động sản thêm 50 điểm phần trăm sẽ ảnh hưởng lớn đến rất nhiều ngân hàng.

Thời gian qua, với sự tăng trưởng mạnh của thị trường bất động sản, dòng vốn chảy vào khu vực này cũng rất lớn. Dư nợ cho vay đầu tư bất động sản ở một số ngân hàng tăng lên rất mạnh. Chẳng hạn như VPBank có dư nợ cho vay bất động sản đạt gần 48.472 tỉ đồng. Hiện dư nợ cho vay đầu tư bất động sản của ngân hàng này chiếm tới 19,58% tổng dư nợ.

Một ngân hàng khác cũng có dư nợ cho vay bất động sản lớn là Techcombank. Ngân hàng này có dư nợ cho vay kinh doanh bất động sản hơn 26.700 tỉ đồng, chiếm tương đương 14,4%. Đây là tỷ lệ cao hơn khá nhiều so với bình quân chung của các ngân hàng.

Cụ thể, theo số liệu của NHNN tính đến cuối tháng 6/2019, dư nợ tín dụng đối với lĩnh vực bất động sản đạt gần 1,4 triệu tỉ đồng, tăng 6,5% so với cuối năm 2018 và chiếm 18,2% tổng dư nợ nền kinh tế. Tuy nhiên, phần lớn trong số này (66%) là tín dụng tiêu dùng bất động sản đạt, còn lại chỉ có 34% là tín dụng kinh doanh bất động sản.

Mặc dù hiện phần lớn các ngân hàng đều có CAR lớn hơn 8% theo quy định và tín dụng kinh doanh bất động sản chiếm một tỷ lệ không cao, nhưng đối với nhiều ngân hàng, việc tăng hệ số rủi ro cho vay bất động sản lên cũng sẽ ảnh hưởng rất lớn đến hệ số CAR. Do đó chắc chắn các ngân hàng cũng sẽ thận trọng hơn trong việc cho vay đầu tư bất động sản.

Nguồn: BCTC ngân hàng

Chưa dừng lại ở đó, Thông tư 22 còn đưa ra quy định để siết lại việc cá nhân vay tiền mua bất động sản cao cấp. Theo đó, các khoản cho vay với cá nhân phục vụ đời sống mà tổng số tiền thỏa thuận cho vay/mức cho vay tại các hợp đồng tín dụng của khách hàng đó từ 4 tỉ đồng trở lên (sau khi trừ đi khoản phải đòi của khách hàng đó đã áp dụng hệ số rủi ro 50%) sẽ bị áp hệ số rủi ro 120%, có hiệu lực từ ngày 1/1/2020 đến hết ngày 31/12/2020.

Với gần 1 triệu tỉ đồng đang cho vay tín dụng tiêu dùng bất động sản và trong đó chắc chắn có một tỷ lệ không nhỏ những người vay để đầu tư bất động sản cao cấp với số tiền lên đến trên 4 tỉ đồng, quy định này ảnh hưởng rất nhiều đến quyết định tài trợ của ngân hàng cho những cá nhân vay tiền lớn để đầu tư bất động sản cao cấp. Như vậy, đây là một “đòn” không nhẹ của NHNN nhằm siết lại việc vay vốn đầu tư bất động sản cao cấp đang diễn ra khá mạnh.

theo CafeLand