Alomuabannhadat - Theo thông tin từ Ngân hàng Nhà nước (NHNN), tỷ lệ nợ xấu nội bảng đến cuối tháng 6 của hệ thống ngân hàng Việt Nam là 1,9%. Nếu con số này là sự thực thì tỷ lệ nợ xấu của các ngân hàng Việt Nam đang ở mức rất thấp và đang ở mức “tuyệt đối an toàn”. Tuy nhiên, nhiều ý kiến cho rằng đây chỉ là con số ảo và thực chất nợ xấu của hệ thống ngân hàng Việt Nam vẫn đang ở mức rất cao.

Như thế nào là nợ xấu?

Nợ xấu (Bad Debt) là một khoản tiền cho vay mà chủ nợ xác định không thể thu hồi lại được và bị xóa khỏi danh sách các khoản nợ phải thu của chủ nợ. Đối với các ngân hàng, nợ xấu tức là các khoản tiền cho khách hàng vay, thường là các doanh nghiệp, cá nhân mà không thể thu hồi lại được do doanh nghiệp đó làm ăn thua lỗ hoặc phá sản,...

Theo Luật các tổ chức tín dụng, nợ của ngân hàng được phân thành 5 nhóm và các nhóm cụ thể như sau:

Nhóm 1: Nợ đủ tiêu chuẩn. Các khoản nợ có khả năng thu hồi đầy đủ cả gốc và lãi đúng thời hạn (không quá 10 ngày).

Nhóm 2: Dư nợ cần chú ý. Các khoản nợ quá hạn từ 10 đến 90 ngày.

Nhóm 3: Dư nợ dưới tiêu chuẩn. Các khoản nợ quá hạn từ 90 đến 180 ngày.

Nhóm 4: Dư nợ có nghi ngờ. Các khoản nợ quá hạn từ 181 đến 360 ngày.

Nhóm 5: Dư nợ có khả năng mất vốn. Các khoản nợ quá hạn trên 360 ngày.

Theo quy định, nợ được xếp vào nợ xấu là những khoản nợ được ngân hàng xếp vào Nhóm 3, Nhóm 4, và Nhóm 5. Tức đây là những khoản nợ quá hạn trả lãi và cả gốc lớn hơn 90 ngày. Bên cạnh đó các tổ chức tín dụng còn căn cứ vào khả năng trả nợ của khách hàng để xếp nhóm nợ cho khách hàng vào nợ xấu hay không. Điều này có nghĩa là, nếu khoản nợ của khách hàng chưa đến hạn thanh toán nhưng nếu chính khách hàng đó có một món nợ khác tại chính ngân hàng đang vay hoặc ngân hàng khác bị xếp vào nhóm nợ xấu thì các khoản vay đó có thể xếp vào nợ xấu.

Định nghĩa là vậy, nhưng trên thực tế việc phân loại và tính toán nợ xấu là một vấn đề khá phức tạp khiến cho con số nợ xấu thật của nền kinh tế và kể cả một ngân hàng cụ thể luôn là một ẩn số.

Thông thường, để giảm nợ xấu thì các ngân hàng và khách hàng sử dụng nhiều “thủ thuật” để làm thay đổi bản chất của các món nợ. Điều này nhằm tránh cho việc ngân hàng có quá nhiều nợ xấu và khách hàng có thể tiếp tục vay vốn.

Chẳng hạn, từ phía người vay, để không rơi vào trường hợp bị xếp vào nợ xấu dù khả năng chi trả không còn, họ có thể đảo nợ bằng cách phát hành trái phiếu để trả nợ đến hạn hoặc vay nợ bằng hồ sơ khác để trả các khoản nợ cũ… Đây là một hình thức đảo nợ để tránh nợ xấu thực chất khả năng chi trả của khách hàng không được cải thiện. Do đó, về nguyên tắc ngân hàng phải xếp nợ của khách hàng này vào nhóm nợ xấu để trích lập dự phòng rủi ro, ngăn chặn việc khách hàng này tiếp tục vay nợ gây rủi ro cho toàn hệ thống.

Đối với ngân hàng, để giảm nợ xấu, nhiều ngân hàng cũng thường hỗ trợ người vay đảo nợ. Bên cạnh đó, một số ngân hàng cũng khá tích cực trong việc giảm nợ xấu bằng cách “bán nợ”. Chẳng hạn, khi một món nợ nào đó sắp quá hạn thì ngân hàng có thể bán cho một công ty nào đó do mình lập ra nhưng không liên quan về mặt sở hữu. Như vậy, nợ xấu nội bảng tự động biến mất, tạm thời ngân hàng cũng không phải trích lập dự phòng rủi ro. Việc bán nợ xấu cho VAMC và đổi lấy trái phiếu đặc biệt cũng là một hình thức để ngân hàng giảm nợ xấu trên sổ sách.

Nợ xấu chính thức của các ngân hàng ra sao?

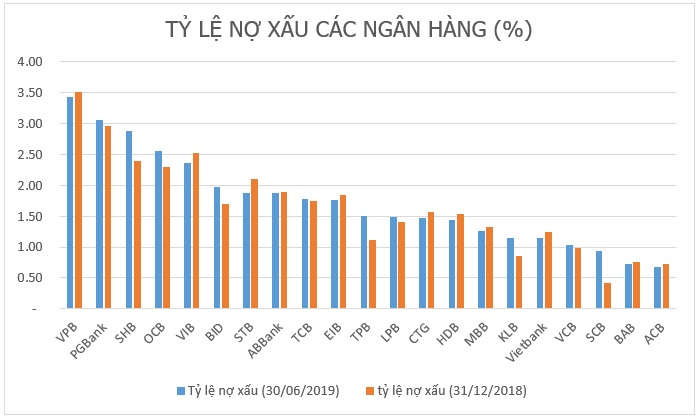

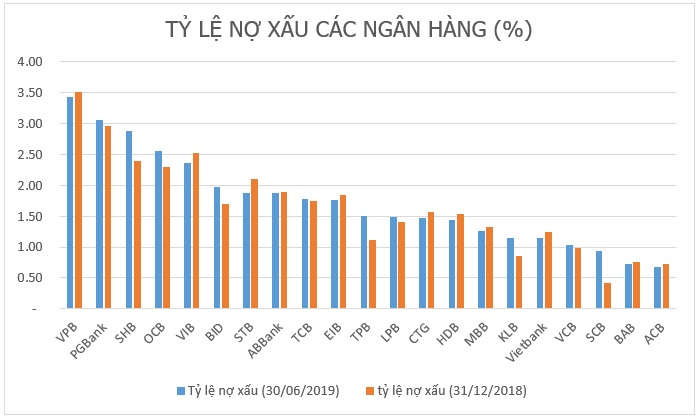

Thống kê từ báo cáo tài chính vào thời điểm 30/6/2019 của các ngân hàng cho thấy, trong số 21 ngân hàng lớn nhất được thống kê thì ngân hàng có tỷ lệ nợ xấu cao nhất là VPBank với tỷ lệ nợ xấu là 3,43%, ngân hàng tiếp theo là PGBank có tỷ lệ nợ xấu 3,43%.

Những ngân hàng lớn có nguồn gốc nhà nước như Vietcombank có tỷ lệ nợ xấu rất thấp với 1,03%, tăng nhẹ so với mức 0,98% hồi đầu năm; Vietinbank có tỷ lệ nợ xấu là 1,47%, còn BIDV có tỷ lệ là 1,98%. Các ngân hàng được xem là có tỷ lệ nợ xấu rất cao như Sacombank, SCB, Eximbank cũng có tỷ lệ nợ xấu trên báo cáo tài chính rất thấp.

So với đầu năm thì có 10 ngân hàng có tỷ lệ lệ nợ xấu tăng và 11 ngân hàng có tỷ lệ nợ xấu giảm. Trong đó, chỉ sáu ngân hàng có con số nợ xấu tuyệt đối giảm so với đầu năm như HDBank (HDB, -6%), Sacombank (STB, -3%), ABBank (-5%), CTG (-4%), Vietbank (-3%) và ACB (-1%), còn lại những ngân hàng khác thì con số tuyệt đối tăng. Những số liệu thống kê này cũng phù hợp với báo cáo về tình hình nợ xấu mới đây của NHNN công bố.

Nguồn: Thống kê của Alomuabannhadat

Các con số thống kê trên một lần nữa cho thấy nợ xấu của các ngân hàng đang ở mức rất thấp và việc xử lý nợ xấu rất tích cực. Báo cáo của NHNN cho biết, tính từ năm 2012 đến cuối tháng 3/2019, toàn hệ thống các TCTD đã xử lý được 907,33 nghìn tỉ đồng nợ xấu. Trong đó, riêng trong năm 2018, toàn hệ thống các TCTD đã xử lý được 163,14 nghìn tỉ đồng nợ xấu, tỷ lệ nợ xấu nội bảng đến cuối tháng 3/2019 là 2,02%.

Thời gian qua, VAMC cũng đóng vai trò khá tích cực trong việc xử lý nợ xấu. Cụ thể theo ông Đỗ Giang Nam, Phó tổng giám đốc VAMC, từ khi thành lập đến ngày 30/6/2019, VAMC đã mua nợ bằng trái phiếu đặc biệt là 316.066 tỉ đồng, với 347.432 tỉ đồng dư nợ gốc, mua nợ theo giá thị trường đạt 6.419 tỉ đồng. Trong số khoản nợ xấu đã mua, VAMC đã tất toán 163.868 tỉ đồng, thu hồi nợ đạt 125.796 tỉ đồng. Như vậy, đã có hơn 50% nợ xấu bán cho VAMC bằng trái phiếu đặc biệt đã được thu hồi và làm giảm đáng kể nợ xấu cho các tổ chức tín dụng. Trên thực tế nhiều ngân hàng như Techcombank, Vietcombank, ACB, MB… đã xóa sạch nợ đã bán cho VAMC.

Những diễn biến trên cho thấy, việc xử lý nợ xấu đang diễn ra khá tích cực và đưa tỷ lệ nợ xấu toàn bộ nền kinh tế xuống ở mức khá thấp. Như vậy, phải chăng nợ xấu không còn là nỗi lo lắng của nền kinh tế?

Thực tế nợ xấu đang như thế nào?

Không thể phủ nhận với sự phục hồi của thị trường bất động sản, tăng trưởng tốt của nền kinh tế và sự tích cực của các ngân hàng trong thời gian qua nợ xấu của nền kinh tế đã giảm đi đáng kể. Một phần nguồn lực xã hội đã được khơi thông, đưa vào sử dụng khi nợ xấu được xử lý. Tuy nhiên, hiện không ít chuyên gia vẫn còn rất lo ngại con số thực tế nợ xấu của nền kinh tế hiện nay.

Những nghi ngờ trên hoàn toàn có cơ sở khi số liệu báo cáo về tình hình nợ xấu có lịch sử không đáng tin cậy. Năm 2012, báo cáo chính thức của NHNN cho biết tỷ lệ nợ xấu của các ngân hàng chỉ trong mức khoảng 3%, nhưng sau đó NHNN lại bất ngờ tiết lộ tổng nợ xấu trong nền kinh tế thời điểm đó vào khoảng 252 nghìn tỉ đồng, tương đương với 8,6%, tức con số này cao gấp ba lần số liệu công bố chính thức trước đó. Tuy vậy, các chuyên gia ước tính thời điểm đó nợ xấu có thể lên đến 500 nghìn tỉ đồng, tức là tỷ lệ nợ xấu khoảng 17%.

Trên thực tế, thời điểm đó các ngân hàng bị buộc phải bán lại 0 đồng, buộc phải sáp nhập hoặc bị kiểm soát đặc biệt thì “lòi ra” tỷ lệ nợ xấu lên đến 60%, thậm chí có ngân hàng lên đến 90%. Lưu ý trước đó những ngân hàng này vẫn công bố tỷ lệ nợ xấu ở mức rất thấp.

Thời gian qua, tình hình tài chính, quản trị và kiểm soát các ngân hàng đã được cải thiện đáng kể. Trong đó, NHNN đóng vai trò rất lớn trong việc củng cố hệ thống tài chính với những chế tài nghiêm ngặt để kiểm soát tình hình cho vay, xử lý nợ xấu của các ngân hàng. Do đó, nợ xấu của các ngân hàng đã giảm và tình hình kinh doanh của các ngân hàng đã được cải thiện đáng kể trong ba năm trở lại đây.

Tuy nhiên, các con số về nợ xấu thực sự của các ngân hàng vẫn còn là một bí ẩn không hề nhỏ. Cụ thể, cho đến nay tình hình tài chính của ba ngân hàng bị NHNN mua lại với giá 0 đồng chưa được công bố, việc tái cấu trúc và xử lý ngân hàng này dường như không mang lại hiệu quả. Điều này cho thấy việc xử lý nợ xấu tại ba ngân hàng này đang không ít khó khăn. Ngân hàng bị kiểm soát đặc biệt và âm vốn chủ sở hữu như DongABank thì chưa có giải pháp tái cấu trúc hữu hiệu.

Các ngân hàng được công bố có tỷ lệ nợ xấu rất thấp như Sacombank, nhưng trên thực tế con số nợ xấu vẫn rất lớn. Trên bảng cáo tài chính cuối tháng 6/2019 của Sacombank vẫn còn tới 38.567 tỉ đồng là trái phiếu đặc biệt của VAMC. Đây thực chất là nợ xấu của Sacombank. Bên cạnh đó, Sacombank cũng có tài sản xấu khác là lãi dự thu và các khoản phải thu để cấn nợ khác lên đến hơn 40 nghìn tỉ đồng.

Trường hợp tương tự đối với SCB sau khi hợp nhất ba ngân hàng rơi vào tình trạng gần như phá sản được bảy năm thì tình hình tài chính của SCB vẫn còn khá tệ. Lợi nhuận hàng năm của SCB gần như không đáng kể, trong khi đó tài sản xấu vẫn còn rất lớn. Cụ thể, đến cuối năm 2018, SCB vẫn đang còn nắm giữ 26.685 tỉ đồng trái phiếu đặc biệt, tức gần 9% tổng dư nợ ngân hàng này. Bên cạnh đó, SCB cũng có khoản lãi dự thu, khoản phải thu hồi do bán nợ lên đến 110 tỉ đồng, tức khoảng 25%, tổng tài sản ngân hàng này.

Những con số minh họa trên cho thấy thực tế nợ xấu của nền kinh tế vẫn còn rất lớn. Không khó tìm ra những khoản nợ có giá trị cả chục nghìn tỉ đồng cho đến nay vẫn chưa được xử lý thực sự. Bên cạnh đó, với việc bùng nổ của các khoản cho vay bất động sản như thời gian qua thì nguy cơ “tái phát” nợ xấu là không hề nhỏ. Do đó, nợ xấu thực của nền kinh tế hiện nay chắc chắn không phải là con số “đẹp như mơ” mà NHNN mới công bố.

theo CafeLand